Usein kysyttyä veroista

Tästä löydät vastaukset usein kysyttyihin kysymyksiin Mehiläisen veroihin liittyen.

Mikä on Mehiläisen verojalanjälki?

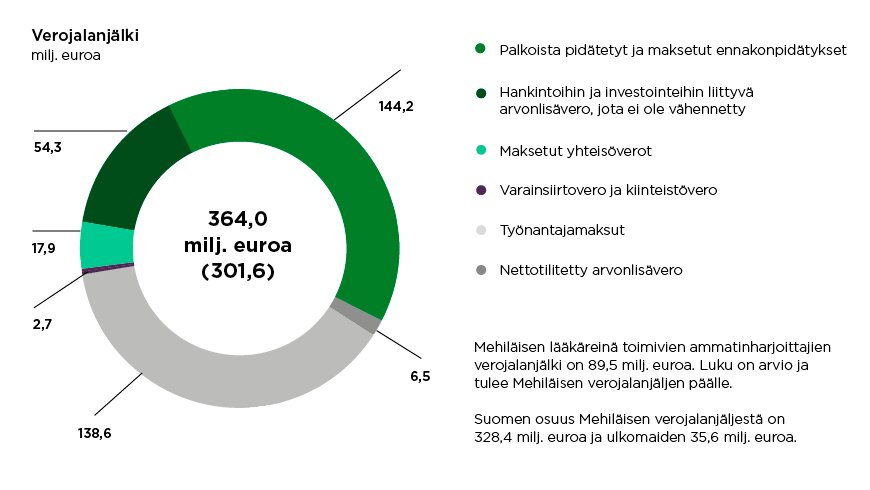

Kuvassa Mehiläisen verojalanjälki 1.1.–31.12.2022 (milj. euroa). Verojalanjälki kuvaa Mehiläisen merkitystä ympäröivälle suomalaiselle yhteiskunnalle verojen ja veronluonteisten maksujen maksajana ja tilittäjänä.

Mehiläisen verojalanjälki vuodelta 2022 koostuu seuraavasti:

Veronjalanjälki yhteensä oli 364,0 milj. euroa, josta ulkomaisten yhtiöiden osuus oli 35,6 milj. euroa eli n. 9,8 %. Ulkomaiset yhtiöt ovat Virossa, Ruotsissa ja Saksassa.

- Mehiläinen-konsernissa palkoista pidätettyjen ja tilitettyjen ennakonpidätysten määrä oli yhteensä 144,2 milj. euroa. Mehiläinen toimii Suomessa maantieteellisesti laaja-alaisesti ja sillä on toimintaa sekä suurissa kaupungeissa että pienissä kunnissa, jolloin palkkaveroa tilitetään useaan kuntaan. Ulkomaisten yhtiöiden osuus ennakonpidätysten kokonaismäärästä oli 11,7 milj. euroa.

- Mehiläisen tarjoamat sosiaali- ja terveyspalvelut ovat pääosin arvonlisäverottomia. Mehiläinen ei voi vähentää näiden palvelujen tuottamiseen liittyviin hankintoihin ja investointeihin sisältyvää arvonlisäveroa, vaan niihin sisältyvä arvonlisävero jää Mehiläisen maksettavaksi. Konsernin maksettavaksi jääneen hankintoihin ja investointeihin sisältyvän arvonlisäveron määrä oli yhteensä 54,3 milj. euroa, josta ulkomaisten yhtiöiden osuus oli 7,3 milj. euroa.

- Työnantajamaksujen määrä Mehiläinen-konsernissa oli yhteensä 138,6 milj. euroa. Ulkomaisten yhtiöiden osuus oli 14.0 milj. euroa.

- Yhteisöveroa yhdistynyt konserni maksoi yhteensä 17,9 milj. euroa. Tästä suurin osa maksettiin Suomessa.

- Varainsiirtoveroa ja kiinteistöveroa konserni maksoi Suomessa 2,7 milj. euroa.

- Konsernissa harjoitetaan myös jonkin verran arvonlisäverollista toimintaa (esimerkiksi henkilöstövuokrausta), jonka myynnistä veroviranomaiselle tilitetään kyseisen myynnin ja siihen liittyviin hankintoihin sisältyvien arvonlisäverojen erotus, joka oli 6,5 milj. euroa. Ulkomaisten yhtiöiden osuus oli tästä 1.3 milj. euroa.

- Mehiläisen oman henkilöstön lisäksi konsernissa toimii lääkäreinä suuri joukko itsenäisiä ammatinharjoittajia, joiden verojalanjälki tulee Mehiläisen verojalanjäljen päälle ja on noin 89,5 milj. euroa (arvio).

Onko yrityksellänne julkinen verostrategia?

Kyllä, lisää tietoa Mehiläisen yritysvastuu - sivulla.

Mehiläinen-konsernin veropolitiikka perustuu yhtiön strategiaan ja arvoihin. Yhtiössä toteutetaan vastuullista ja avointa veropolitiikkaa. Mehiläisen tavoitteena on olla hyvä veronmaksaja ja alan suunnannäyttäjä avoimen veropolitiikan edistäjänä. Lisäksi yhtiö pyrkii avoimeen ja keskustelevaan yhteistyöhön veroviranomaisten kanssa.

Mehiläinen on sitoutunut maksamaan voimassaolevaan lainsäädäntöön perustuvat verot sekä veronluonteiset maksut ja julkistamaan verotietonsa lainsäädännön ja yhtiön omien läpinäkyvyystavoitteiden mukaisesti.

Mehiläinen edellyttää veropolitiikan noudattamista kaikilta yhtiön työntekijöiltä, jotka työskentelevät Mehiläisen liiketoimintojen ja erityisesti niihin liittyvien veroasioiden parissa. Mehiläinen edellyttää yhtiön veropolitiikan noudattamista myös ulkopuolisilta neuvonantajilta silloin, kun Mehiläisen verotukseen liittyvät raportointi- tai muut tehtävät on ulkoistettu. Yhtiö ei tue omalla toiminnallaan sellaista yrittäjälääkärien taikka muiden yhteistyökumppanien verosuunnittelua, joka poikkeaa alan käytännöistä ja yleisesti hyväksytyistä toimintamalleista.

Mehiläinen aloitti syvennetyn asiakasyhteistyön Suomen konserniverokeskuksen kanssa vuoden 2020 alussa. Mitä tämä käytännössä tarkoittaa?

Yhteistyömalli konserniverokeskuksen kanssa tukee Mehiläisen verostrategiaa ja tahtotilaa olla vastuullinen veronmaksaja lisäten verotuksen läpinäkyvyyttä veroviranomaisten kanssa.

Syvennetty yhteistyö on OECD:n suosittelema ennakoiva ja avoin toimintamalli suurten yritysten veroasioiden hoitamiseksi. Yhteistyössä osapuolet käyvät jatkuvaa ja ajantasaista keskustelua ja pyrkivät selvittämään verotuksellisesti epäselvät tilanteet jo etukäteen. Näin verovelvollinen saa varmuuden siitä, miten asia ratkaistaan ja vastaavasti Verohallinto voi tutkia tapauksen heti eikä vasta veroilmoituksen palautusvaiheessa tai mahdollisessa verotarkastuksessa. Syvennetyssä yhteistyössä on kyse ennakoivasta ja avoimesta toimintamallista, joka perustuu Verohallinnon ja verovelvollisen väliseen luottamukseen ja yhteisymmärrykseen.

Syvennetyssä veroyhteistyössä veroasioita käydään säännöllisesti läpi konserniverokeskuksen kanssa. Verotuskäytännön selventämiseksi käydään ennakollisia keskusteluja ja tarvittaessa voidaan pyytää joko suullista tai kirjallista ohjeistusta. Tavoitteena on ajantasainen verotusmenettely, verotuksen ennustettavuus ja oikeusvarmuus sekä asioiden joustavampi ja nopeampi käsittely.

Veroasioiden hallinta on keskitetty Mehiläisessä konsernitasolle, jossa verotukseen liittyvät päätökset tehdään. Mehiläinen seuraa jatkuvasti verotukseen liittyvää kehitystä ja sen vaikutusta yhtiön toimintaan. Veroihin liittyvää konsultointiapua pyydetään tarvittaessa myös veroasiantuntijoilta.

Onko yrityksellänne käynnissä olevia veroriitoja verottajan kanssa? Jos kyllä, kuvailkaa millaisista veroriidoista on kyse.

Mehiläisellä ei ole käynnissä veroriitoja verottajan kanssa. Mehiläinen hakee kuitenkin aktiivisesti verottajalta ja tarvittaessa hallinto-oikeudelta ennakkoratkaisuja ja linjauksia verotuksellisiin yksityiskohtiin, kuten eri terveys- ja sosiaalipalveluiden arvonlisäverollisuuteen tietyissä erityistilanteissa.

Onko yrityksellänne ollut viimeisen 5 vuoden aikana tuomioistuimissa ratkaistuja veroriitoja verottajan kanssa?

Mehiläinen Oy:llä oli riita-asia verottajan kanssa koskien Ambea Finland AB:n Suomen sivuliikkeelle verovuosina 2006–2012 allokoitujen korkokulujen verovähennyskelpoisuutta. Ambea Finland AB:n Suomen sivuliikkeelle allokoidut korkokulut oli katsottu sivuliikkeen verotuksessa vähennyskelvottomiksi kuluiksi verovuosien 2006–2012 verotusta koskevassa Verohallinnon oikaisussa. Mehiläinen, johon Ambea Finland AB on sulautunut, haki valituslupaa asiaa koskevasta hallinto-oikeuden päätöksestä, mutta Korkein hallinto-oikeus ei myöntänyt valituslupaa vuonna 2020. Mehiläinen oli maksanut verot, yhteensä 13,8 miljoonaa euroa, täysimääräisesti jo aiemmin, eikä päätöksellä ollut vaikutusta Mehiläisen kyseisen vuoden tulokseen, kassavirtaan eikä verotukseen.

Joissakin ostetuissa tytäryrityksissä on saattanut olla menneinä vuosina joitakin pienempiä veroriitoja verottajan kanssa ottaen huomioon, että esimerkiksi viimeisten kolmen vuoden aikana olemme tehneet lähes 100 yritysostoa. Ennakkoratkaisuja on haettu muutamia.

Millainen on yrityksenne konsernirakenne?

Ketä ovat yrityksenne omistajat ja tosiasialliset edunsaajat (=beneficial owner, 25 % omistusrajalla)?

Mehiläinen Konserni Oy:n omistuksen jakautuminen löytyy Mehiläisen omistus ja johto -sivulta. Mehiläisellä ei ole yhtään yksittäistä tosiasiallista edunsaajaa, joka omistaisi yhtiöstä vähintään 25 %.

Onko mahdollista saada konserniin kuuluvien yksittäisten yhtiöiden tilinpäätöksiä?

Kyllä, nämä tiedot ovat julkisia ja löytyvät Patentti- ja rekisterihallituksen tai Suomen Asiakastiedon kautta.

Onko yrityksenne käyttänyt viimeisen 5 vuoden aikana verosuunnittelussa apuna ulkopuolista palveluntarjoajaa? Jos kyllä, keitä nämä palveluntarjoajat ovat ja mitä palveluita heiltä on ostettu?

Mehiläinen ei tee aktiivista verosuunnittelua. Toiminnassamme verotuksen oikeellisuus on erittäin tärkeää. Mehiläinen on pyytänyt ulkopuolisilta palveluntarjoajilta näkemyksiä verotukseen liittyvissä tulkinnoissa ja apua esim. ennakkoratkaisujen hakemisessa sekä veropolitiikan ja -ohjeiden laatimisessa. Lisäksi Mehiläinen käyttää ulkopuolisia palveluntarjoajia yrityskauppoihin liittyvissä DD-analyyseissä mahdollisten veroriskien kartoittamiseen. Mehiläinen on käyttänyt kaikkia Big 4 -yhtiöitä. Veromuistiot ovat tyypillisesti yritysostokohteista tehtyjä DD-raportteja, jotka sisältävät liikesalaisuuksia.

Lisäksi syvennetyssä veroyhteistyössä (vuoden 2020 alusta lähtien) veroasioita käydään säännöllisesti läpi konserniverokeskuksen veroasiantuntijoiden kanssa (kts. tarkemmin edellä kohta Mehiläinen aloitti syvennetyn asiakasyhteistyön Suomen konserniverokeskuksen kanssa vuoden 2020 alussa.) Verotuskäytännön selventämiseksi käydään ennakollisia keskusteluja ja tarvittaessa voidaan pyytää joko suullista tai kirjallista ohjeistusta.

Veloittaako samaan konserniin kuuluva ulkomainen yhtiö suomalaiselta yhtiöltä tai sivuliikkeeltä korkoja tai muita kustannuksia?

Ei

Onko konserninne ulkomaisella yhtiöllä sivuliike Suomessa tai onko suomalaisella yhtiöllä sivuliike ulkomailla?

Ei

Moniko konsernissanne toimivista lääkäreistä on suoraan yrityksenne palkkalistoilla?

Noin 1900

Moniko konsernissa toimivista lääkäreistä työskentelee yrityksessä ostopalveluna esimerkiksi oman yrityksensä kautta?

Noin 3200

Maksetaanko työntekijöille työhön pohjautuvia korvauksia osakeomistusten perusteella? Kuinka paljon?

Mehiläisen osin omistama OmaPartners Oy maksaa osakaslääkäreille osakeomistusten perusteella osinkoja. Maksetut osingot käsitellään työpanososinkoina. Vuonna 2021 näitä osinkoja on maksettu 3,3 miljoonan euron arvosta.

Mihin Mehiläinen maksaa veronsa, vaikuttaako yhtiörakenne tai kansainväliset sijoittajat omistajina Mehiläisen verojen maksuun?

Mehiläiselle on tärkeä noudattaa verojen maksamisessa, keräämisessä, tilittämisessä ja raportoinnissa kaikkia sovellettavia paikallisia ja kansainvälisiä lakeja ja määräyksiä. Mehiläinen on sitoutunut maksamaan voimassaolevaan lainsäädäntöön perustuvat verot sekä veronluonteiset maksut ja julkistamaan verotietonsa lainsäädännön ja yhtiön omien läpinäkyvyystavoitteiden mukaisesti. Kaikki Suomessa toimivat tytäryritykset maksavat veronsa Suomeen.

Mehiläinen noudattaa siirtohinnoittelussaan paikallisia lakeja ja OECD:n siirtohinnoittelua koskevia ohjeita sekä soveltaa siirtohinnoittelussa markkinaehtoperiaatetta konsernin sisäisissä liiketoimissa tuotteiden, palveluiden, immateriaalioikeuksien ja rahoituksen osalta.

Mihin Mehiläisen omistajat maksavat veronsa, jos joskus sijoituksestaan voittoa saavat?

Mehiläiseen joko suoraan tai rahastojen kautta sijoittaneet yksityis- ja oikeushenkilöt ovat jokainen verovelvollisia oman kotimaansa lakien mukaisesti.

Esimerkki: Jos Mehiläinen jakaa osinkoa tai yhtiö listautuu esimerkiksi pörssiin ja suomalaiselle yksityishenkilölle realisoituu tällaisessa tilanteessa myyntivoitto, on hän näistä pääoma-tuloista verovelvollinen vain ja ainoastaan Suomessa siitä huolimatta, että hän omisti Mehiläistä välillisesti toisessa maassa olevan omistusyhtiön kautta. Osakkeenomistajan kotimaa siis määrittää verokohtelun, ei omistusyhtiön kotimaa.

Miksi Mehiläisellä on lainoja ja korkokuluja?

Mehiläinen on kasvanut useita vuosia erittäin nopeasti tehden isoja investointeja lääkärikeskusten ja hammaslääkäriasemien toimitiloihin sekä hoivakoteihin. Olemme investoineet merkittävästi myös lääketieteelliseen teknologiaan, tietojärjestelmiin ja laitteistoihin sekä tehneet kymmeniä pienempiä tai isompia yritysostoja. Investointeja on rahoitettu paitsi sijoittajilta saaduilla omilla pääomilla ja tulovirralla, myös lainarahoituksella. Osa konsernin lainoista liittyy omistusjärjestelyyn, jolla Mehiläisen nykyiset omistajat tulivat osakkaiksi yhtiöön ja jonka ne rahoittivat osin pankkilainalla. Lainojen korot ovat markkinaehtoisia.

Voiko ”konserniavustuksilla” vältellä veroja tai siirtää tuloja ulkomaille? Miksi sellaiset ovat sallittuja Suomessa?

Suomessa verovähennyskelpoisia konserniavustuksia ei voi tehdä muille kuin Suomessa verotettaville yrityksille. Jokainen konserniavustuksena maksettu euro verotetaan saajansa veronalaisena tulona Suomen verotuksessa, joten konserniavustuksella ei voi vältellä verojen maksua Suomessa.

Sen sijaan suomalaisen konsernin sisällä konserniavustuksia saa ja pitääkin jakaa, jotta ei kävisi niin, että konserni joutuisi maksamaan enemmän veroja kuin mitä sen yhteenlaskettu tulos on. Verottaja ei häviä mitään, koska yhden yhtiön veronalainen vähennys on toisen veronalainen tulo. Mehiläinen on käyttänyt konserniavustuksia Suomessa verotettavien yhtiöidensä välillä.

Maksaako Mehiläinen korkoja ulkomaille? Onko Mehiläisellä lainoja omistajiltaan ja millaisia korkoja se maksaa niille?

Mehiläisellä on lainoja sekä suomalaisilta että ulkomaisilta rahoittajilta. Mehiläisen lainat ovat luottoluokitettuja ja OTC-kaupankäynnin kohteena. Yhtiön lainapapereilla on tällä hetkellä yli 350 haltijaa, joita ovat eri pankit, lainarahastot ja institutionaaliset sijoittajat. Mehiläinen maksaa lainoille 3,625 %:n vuosittaista korkoa ja 3 %:n vuosikorkoa mahdollisista RCF fasiliteetista nostetuista lainoista. Korkomarginaali muuttuu +/-0,1 sen mukaan, kuinka Mehiläinen saavuttaa rahoitukseen sidotut vastuullisuustavoitteensa. Lainanantajien joukossa samoilla ehdoilla muiden kanssa on CVC Credit Partnersin hallinnoimia lainarahastoja ja LähiTapiola Yritysrahoitus.